保变电气股票股吧(首例国企债券违约案宣判,保变电气及实控人借资产置换侵占资产、逃废债)

2023-11-07

浏览量:次

历经5年,首只国企债券违约一案终于一审宣判。

2012年12月,保定天威集团有限公司(下称“天威集团”)发行总额为10亿元的三年定向融资工具,建信信托在2013年2月、3月买入合计6亿元的定向融资工具,后天威集团无力偿还债务,成为首只违约的国企债券。

2018年4月4日,天威集团母公司中国兵器装备集团(下称“兵装集团”)发布公告称,建信信托在北京高院起诉兵装集团和保变电气(600550.SH),要求索赔9.3亿元。

建信信托一方认为,兵装集团和旗下控股子公司通过一系列股权腾挪和资产置换,“掏空了”天威集团,导致其经营恶化、进而丧失偿债能力;而兵装集团则认为旗下控股公司间的交易“公平且价格合理”,而一系列行为是针对天威集团财务危机所做出的救助。

近日,北京高院对此案做出了一审判决,保变电气与实际控股人兵装集团具有共同隐瞒重要事实、侵占天威集团资产、逃废债务的主观故意,造成了建信信托债券无法实现,需连带赔偿建信信托损失6333万元,并支付律师费70万元。

建信信托代理律师崔强表示,本案取得部分胜诉的一审判决对于当前金融机构维权工作的重中之重——打击逃废债行为具有重要意义,与中央强化金融债权司法保护、严厉打击逃废债的态度相一致,是司法配合金融机构维权、健全金融机构治理的重要表现。

首只违约国企债券

2015年4月21日下午5点06分,对于债券市场而言是一个颇具“代表性”的时间点,彼时天威集团发布公告称,由于公司发生巨额亏损,无法按期兑付2011年度第二期中期票据(11天威MTN2,债券代码:1182127)本年利息,成为首只违约的国企债券。

而此前,2014年初,超日债因无法偿还8980万元到期应付利息,成为中国首单违约债券。2014年7月,金泰私募债3300万本息违约;2015年,ST湘鄂债因无法按时、足额筹集资金偿付应付利息及回售款项,已构成实质违约。

当时有市场人士接受媒体采访时表示:“11天威MTN2违约,对市场的冲击要比11超日债、ST湘鄂债影响大。后两者是民营企业违约,11天威MTN2牵涉国企央企。

公开资料显示,天威集团前身为保定变压器厂,2008年1月,国务院国资委批准兵装集团无偿接收天威集团100%股权。2008年3月13日,天威集团完成工商部门登记注册,正式并入兵装集团,成为兵装集团的全资子公司。

有媒体报道称,彼时,为按时偿付到期债券,天威集团曾向其母公司请求帮助。公开信息显示,天威集团所发行的11天威MTN1和11天威MTN2,两期债券发行时主体评级均为AA+。评级报告显示,发行评级考虑了公司作为兵装集团子公司的优势。

“垃圾置换黄金”掏空上市公司?

但在建信信托一方看来,母公司不仅没有施以援手,反倒为了保住上市公司“壳资源”进行了一系列资产置换行为。

上市公司即保变电气,最初天威集团占有其51%的股份。自2004年起,保变电气对新能源产业进行了数百亿元的投资。2008年,随着天威被兵装集团收购,兵装集团也间接控股了保变电气。那一年,新能源领域仍然是各路投资者眼中的“香饽饽”。

然而,2009年起,因全球金融危机、新能源产能过剩、欧盟与美国“双反”等一系列原因,保变电气业绩不断下滑。2012和2013年,保变电气连续两年亏亏损,被上交所实施退市风险警示。

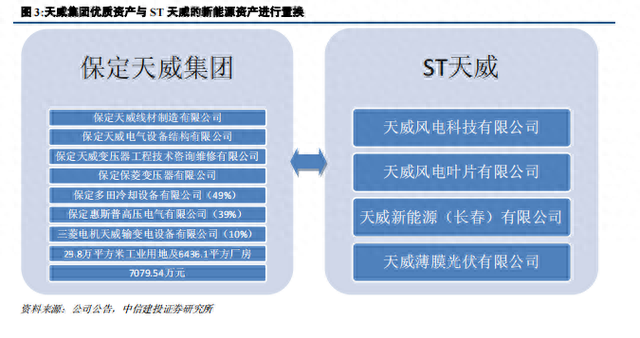

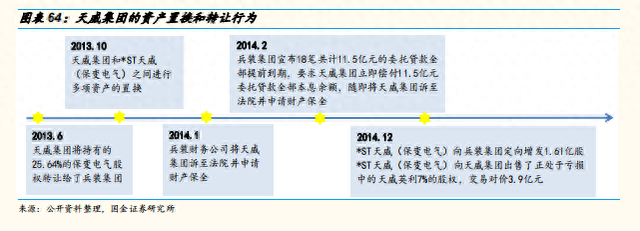

根据国金证券研究所研报的梳理,2013年6月,天威集团将其持有的保变电气3.52亿股、占总股本25.64%的股权转让给了兵装集团;2014年12月,保变电气向兵装集团定向增发1.61亿股,兵装集团的持股比例上升至33.47%,变为保变电气的直接控股股东。

公开资料显示,2013年10月,保变电气将旗下的风电科技、风电叶片、新能源长春和薄膜光伏等新能源资产置换至天威集团,天威集团则将旗下天威结构、天威维修、保定保菱、保定多田、保定惠斯普、三菱电机等传统输变电业务资产以及部分房屋土地装入保变电气,此外天威集团还需要以现金支付差价7079万元。

天威集团接手的四家新能源企业截至2013年8月累计录得18.5亿元的亏损,而置出的参股企业则多为盈利或是小幅亏损。

2014年12月,保变电气又向天威集团出售了正处于亏损中的天威英利7%的股权,交易对价3.9亿元。2014年1月至9月期间,天威英利亏损超过2亿元。

经过一系列资产置换和股权腾挪,中信建投证券于2015年3月13日针对保变电气的一系列交易所出具的研报,将该公司列为“买入”评级:“2013~2014年间,兵装集团付出巨大代价使保变电气“聚焦输变电主业,剥离非主业资产”,使上市公司的资产负债表得到显著改善,从而为2014年上市公司扭亏为盈提供了保证。”

而在建信信托一方看来,上述资产置换可以称得上“垃圾置换黄金”,是导致天威集团在短期内由持续盈利迅速转入巨额亏损,并成为全国首家债券违约的国有企业、很快破产的重要原因:“2016年1月8日,保定中院裁定受理天威集团的破产申请。至此天威集团丧失清偿到期债务的能力,建信信托的债权巳经难以收回。”

第一财经记者梳理公开资料发现,在受理重整申请的公告中,天威集团表示旗下的风电叶片和薄膜光伏资金已枯竭,而风电科技已停产超过两年,均“无力偿还到期债务”。

以虚高的价格完成资产置换

作为母集団的兵装集团,是否真的通过一系列资产置换“丢车保帅”?

兵装集团回应称,首先,天威集团与保变电气之间进行的资产交易,其行为主体是两家公司自身,兵装集团仅作为两公司的上级单位对该等交易行使审批权而非操控。且“二者间的交易均系自愿,且价格公平合理”。

对于建信信托主张的“将优质资产转出,劣质资产转入”的说法,兵装集团表示双方均已支付合理对价,谈不上优劣之分。

兵装集团认为,没有任何证据或事实依据认定上述一系列股权腾挪和资产置换行为造成了天威集团丧失偿债能力。根据于2013年7月26日由联合资信评估有限公司出具的《跟踪评级公告》,在“评级观点”处,该公告明确记载了天威集团在2011年开始巳经持续亏损,并极有可能继续持续亏损,为此将评级进行了下调,评级展望也维持了2012年巳经作出的负面评价。

兵装集团认为建信信托主张天威集团原本经营正常,其主营业务为输变电业务也并不属实,系有意误导:“天威集团原本的主营业务就包括输变电业务和新能源业务两大板块。”

兵装集团认为自己无任何主观过错。其出巨资收购保变电气股份及增资的行为,完全不存在损害天威集团利益从而侵害建信信托债权的故意,是兵装集团针对天威集团财务危机所做出的救助行为。

审理期间,建信信托申请对天威集团与保变电气此前所置换的一系列资产重新评估。

中天衡平公司在资产评估复核报告中指出,由天威集团于2023年10月所受让的风电科技、风电叶片、新能源长春和薄膜光伏这四家公司,巳经不具备持续经营的基础,但原评估报告的相关评估测算均按照上述四家单位仍可持续经营假设进行处理,“未考虑相应资产的变现折扣”。

因原《资产评估报告》未能正确反映上述四家公司的股权价格,天威集团与保变电气此前达成的资产置换交易,客观上导致天威集团的资产数额减少,偿债能力降低,与建信信托债权不能实现具有因果关系。

北京高院在本案一审判决中指出,保变电气使用错误的资产评估结果,以虚高的价格完成资产置换,对于损害天威集团的法人财产以及偿债能力,具有主观故意。

兵装集团作为天威集团100%股权持股人以及保变电气的实际控制人,且管理层与天威集团、保变电气长期交叉任职,对上述情况理应知晓,但仍然批复同意按照原评估报告确定的股权价值进行资产置换交易,表明保变电气与兵装集团具有共同隐瞒重要事实、侵占天威集团资产、逃废债务的主观故意。保变电气与兵装集团之间对于侵占天威集团资产、侵犯天威集团债权人财产权存在意思联络,系共同侵权。

北京高院认为,(上述行为)客观上导致天威集团的资产数额减少,偿债能力降低,与建信信托债权不能实现具有因果关系。但天威集团在案涉资产置换前旗下的新能源业务就巳经开始亏损,且最终资不抵债、申请破产与全球经济危机、行业产能过剩、资产负债率上升等多重因素相关。

同时,本案所涉不当资产置换的金额仅约为天威集团净资产的十分之一,因此天威集团破产,导致建信信托的债权不能受偿并非均为案涉不当资产置换行为所引发。

综合考虑,北京高院酌定兵装集团与保变电气连带赔偿建信信托破产债权未能受偿金额的10%,即6333万元,并向建信信托支付律师费70万元。

或开启债券持有人维护自身权益的先例

天威债违约后,随后几年又相继出现了国企债违约事件。第一财经记者注意到,2020年四季度,华晨汽车集团控股有限公司和河南永城煤电控股集团有限公司相继发布债券违约公告。华晨汽车是隶属于辽宁省国资委的重点国有企业,永煤集团则是河南省最大的国企之一。这两家企业主体信用等级均为最高级别AAA级,因此它们的违约引发了市场震动。

来到2021年,国企违约并没有停下脚步。3月5日,河北省属国企冀中能源集团的两只债券到期,但未能按时付息兑付。3月18日,2020年已发生违约的紫光集团有限公司再次“爆雷”,公司发布公告称,因流动资金紧张,截至兑付日,公司未能筹集到偿付资金,“18紫光PPN001”不能按期足额偿付,已构成实质性违约。

而在首只国企债违约案件中,债权人一方一审部分胜诉还是能给后来者一些启示。

崔强表示,本案涉及的系列资本置换操作充分利用了法规的操作空间,形式上虽不违规,却最终达到了让债权人为企业经营不善买单的目的,与商业基本原则、诚信原则背道而驰。在企业信用的层面上,他认为央企与民营企业应被一视同仁,如果每家经营恶化的公司,都可以在控制人的主导下将优质资产注入其他公司,将严重亏损的资产留给债权人和投资者,所带来的不利影响将不可估量,对于债券市场正常的信用定价功能将形成极大的扰动。

因此,本案一审判决是对商业世界底层逻辑的维护,更认识到了国企的失信及违约事实上会带来更严重的一系列连锁反应,破坏国家金融生态和信用环境,因此国企的失信违约行为更应被严格禁止。

2020年11月召开的金融委第四十三次会议提出了对逃废债等违法违规行为“秉持‘零容忍’态度,维护市场公平和秩序”的要求。

崔强称,“本案强化了此前司法实践中“存在主观过错的第三人侵害债权,应承担侵权责任”的裁判思路,与此前的案例相比,本案中母公司主导下的系列资本置换操作的意图更为隐蔽,但其行为逻辑与最终目的,与其他案例中实施的逃避债务的做法别无二致。本案的胜诉判决开启了债券持有人利用《侵权责任法》维护自身债权的先例。”

多位受访法律界人士表示,本案是对众多投资人、债券持有人的启示,警示投资人在信用分析和风险控制时,要做到内部资源和外部资源分析的辩证统一,及时关注发行人所处行业的供给和需求情况、企业的发展方向,包括大股东控制下的资产置换等异常行为。

- 户外板块股票(体育产业板块11月7日涨258%,三夫户外领涨,主力资金净流入189亿元)

- 股票搞笑段子(幽默笑话:股市行情来了,段子手们也坐不住了)

- 公司收购 股票的影响(股份回购是否意味着市场见底?)

- 卖股票什么时间卖(炒股入门必备:交易时间和规则术语全解码,别再懵懂交易了)

- 什么股票 送股(上市公司2022年度分红方案一览)

- 300236上海新阳股票(上海新阳:公司持有的沪硅产业股份开展有转融通业务,未发生减持)

- 我国股票回购现状(深市公司密集披露回购增持进展 “真金白银”助力提振市场信心)

- 股票买卖统计表(推荐的全部股票统计表(一支暂无法计算收益率外,剩下的蒙对了))

- 伟明股票行情(去年抗跌的低估值业绩增长龙头股,今年市场表现却不佳,滞涨名单看这里)

- 15元左右股票(两市百元股排行榜)