爱股票王斌(过去三年投资“性价比”相对较高、持有体验较好的24位基金经理)

2023-12-01

浏览量:次

本文的引子来自平安基金神爱前,发现四季报出炉后没有梳理平安基金。如果要求平安基金的基金经理上任满三年,股票占比大于60%,多份额保留A类,得到下表基金,合计有12只基金,其中榜单尾部都是被动指数型基金,榜单第一名是神爱前,近三年收益率266.89%,夏普比率1.76,卡玛比率2.16,业绩一枝独秀。

表1:数据来源:东方财富Choice数据,截至2022.03.02

如果要求基金经理上任满三年,股票占比大于60%,夏普比率大于1.7,卡玛比率大于2.0,且近三年收益率大于150%,多份额保留A类,全市场满足要求的基金只有27只,神爱前位列其中。可以说下榜是近三年投资“性价比最好”、持有体验最爽的一批基金经理,涉及24位基金经理。

表2:数据来源:东方财富Choice数据,截至2022.03.02

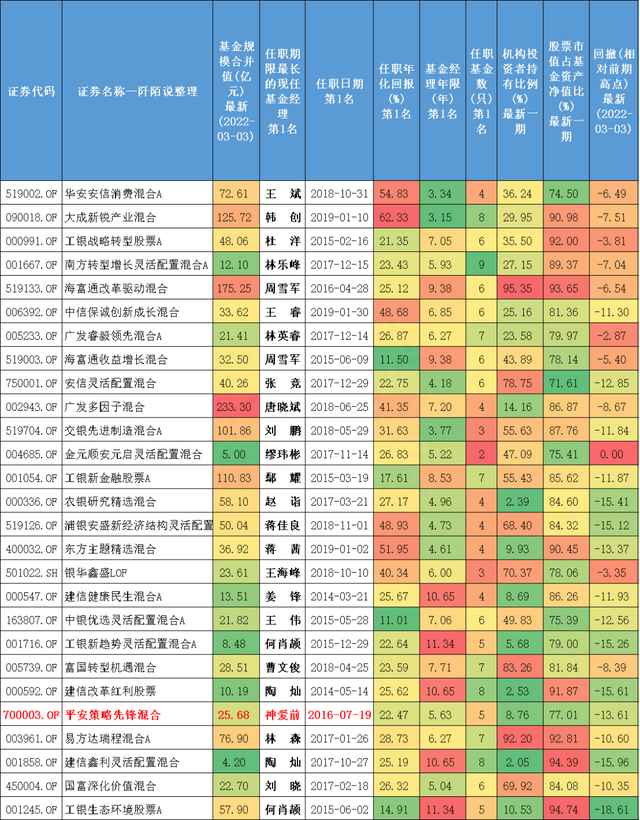

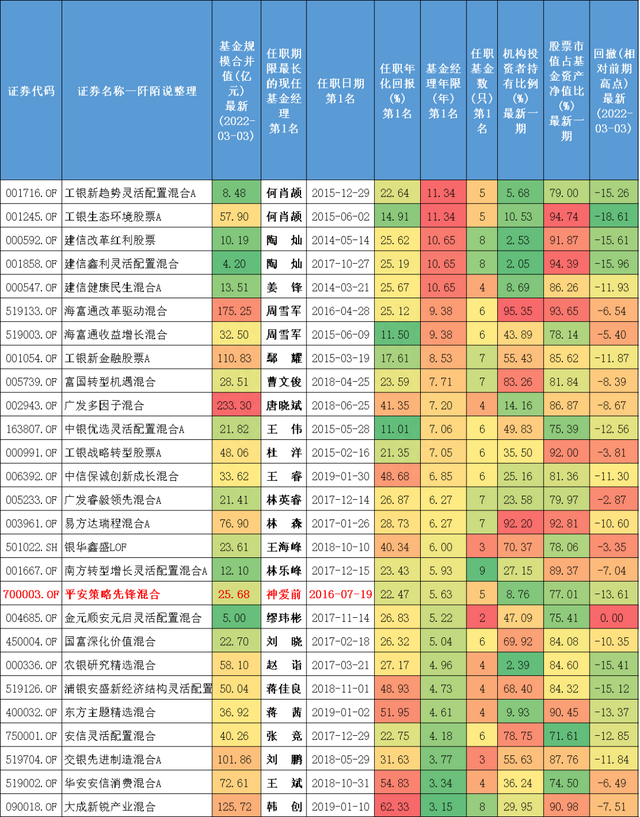

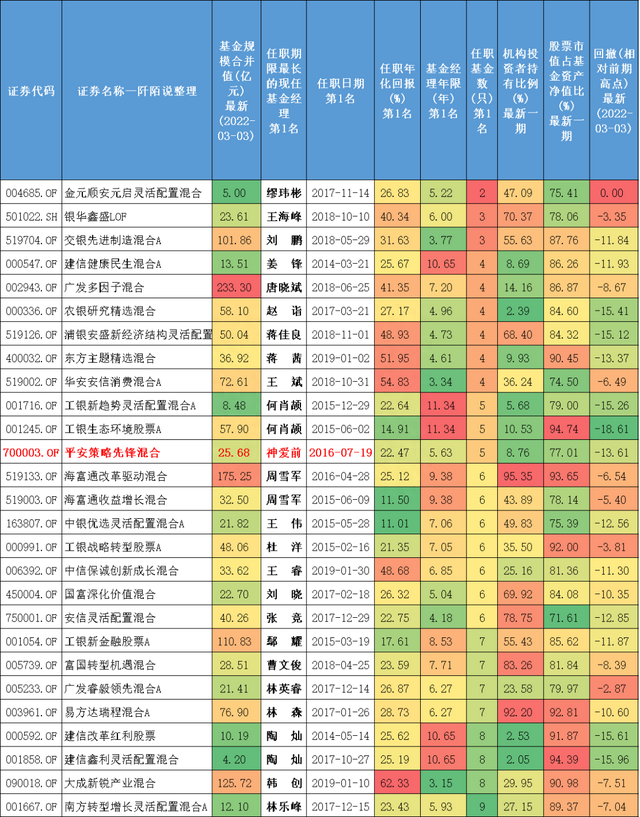

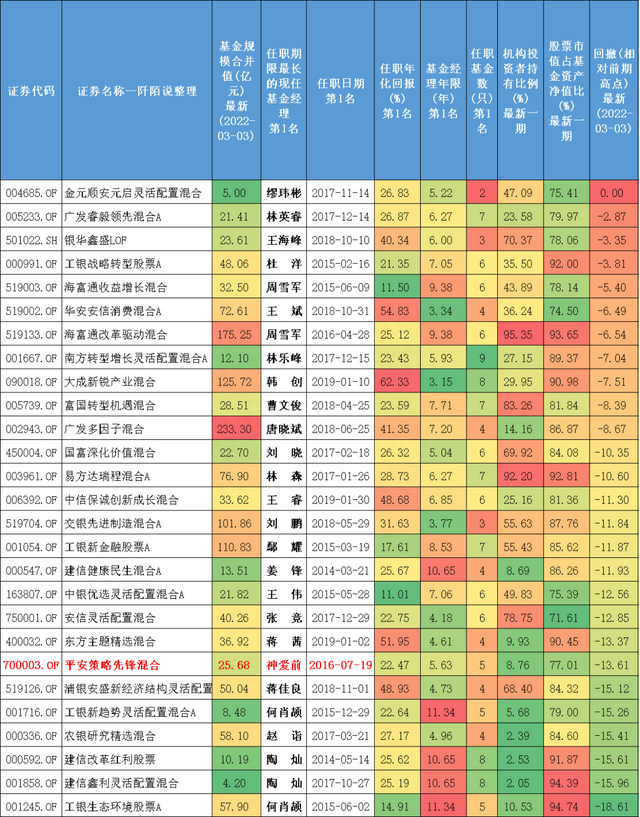

索性只针对这24位基金经理的27只基金展开一下,按照上表的顺序展示他们的任职年化回报、基金经理在管基金数量、机构投资者持有比例等信息如下:

表3:数据来源:东方财富Choice数据,截至2022.03.02

27只基金按照基金经理的年限排序展示如下,何肖颉、陶灿、姜锋的基金经理年限超过10年,周雪军、鄢耀的基金经理年限超过8年……王斌、韩创、刘鹏不足四年,是新生代优秀基金经理。

表4:数据来源:东方财富Choice数据,截至2022.03.02

27只基金按照基金经理在管基金的数量排序如下,缪玮彬在管基金仅2只,排名第一,王海峰和刘鹏在管基金数量3只……南方基金林乐峰在管基金高达9只。

表5:数据来源:东方财富Choice数据,截至2022.03.02

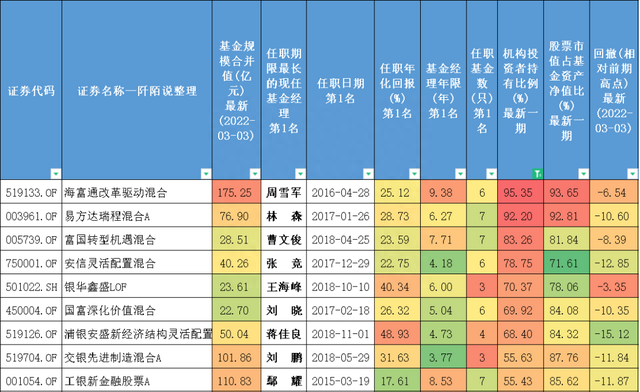

27只基金按照机构投资者持有比例排序如下,周雪军是FOF基金经理看中的基金经理,海富通改革驱动混合(519133)规模高达175.25亿元,机构投资者持有比例高达95.35%可见一斑。林森、曹文俊、张竞等的机构投资者持有比例也比较高。

表6:数据来源:东方财富Choice数据,截至2022.03.02

27只基金按照当前相对前期高点回撤情况排序如下,缪玮彬目前正在创新高,他的基金在规模不大仅5亿的情况下还限购,很有意思,值得一提的是他的基金是小盘风格,每天限购100元。

表7:数据来源:东方财富Choice数据,截至2022.03.02

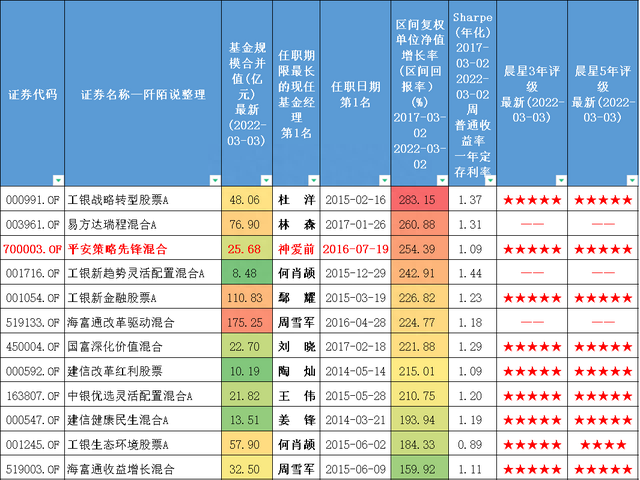

花开两朵,各表一枝。对表7的数据做更进一步的要求,要求基金经理上任满足5年,按照五年业绩排序如下,杜洋、林森、神爱前、何肖颉、鄢耀等排名靠前。

表8:数据来源:东方财富Choice数据,截至2022.03.02

花开两朵,各表一枝。对表7的数据做更进一步的要求,要求机构投资者持有比例大于50,满足条件的仅剩下9只基金。

表9:数据来源:东方财富Choice数据,截至2022.03.02

这些基金经理您喜欢谁呢?四季报出炉后,我梳理了好多许多基金平台和基金公司的持仓变化,挑选四位之前没有梳理到的基金经理下面简单展开一下。分别是海富通基金周雪军、平安基金神爱前、金元顺安基金缪玮彬、大成基金韩创、中信保诚基金王睿。

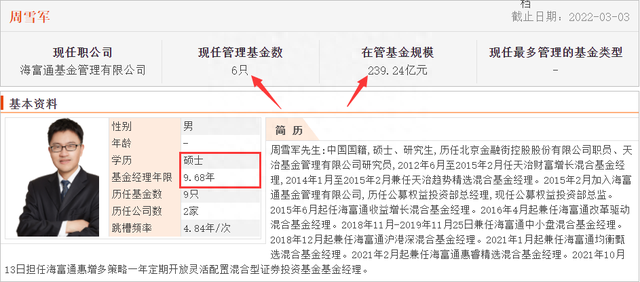

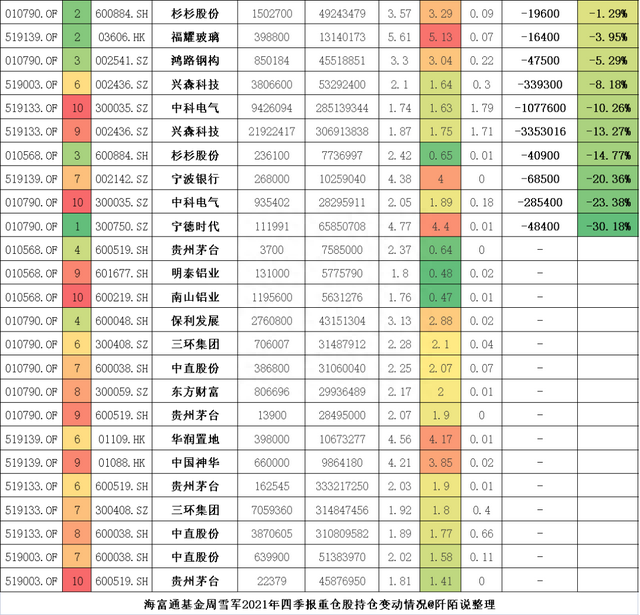

1、海富通基金周雪军,前文提及周雪军是FOF基金经理比较喜欢的基金经理,海富通改革驱动混合(519133)规模高达175.25亿元,机构投资者持有比例高达95.35%可见一斑。他在管基金6只,在管规模239.24亿元,基金经理年限9.68年。海富通改革驱动混合(519133)持仓风格看,偏大盘均衡和价值,持仓集中度很分散只有23.77%,最新一期换手率257.61%。

整理了一下他在管的稍早上任的五只基金,四季度的持仓变动如下,加仓幅度较大的有保利发展、平安银行、金域医学、比亚迪股份、美团、鸿路钢构等。

在海富通改革驱动混合(519133)的四季报中,周雪军说在科技成长行业进行了调整和挖掘,在金融周期行业内更多偏向逆周期和制造升级等方向进行了布局。

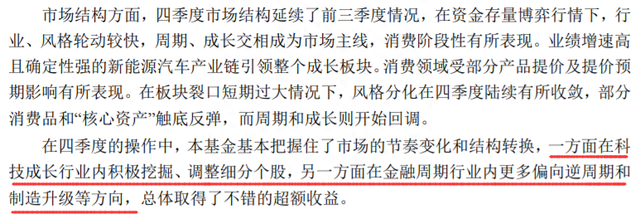

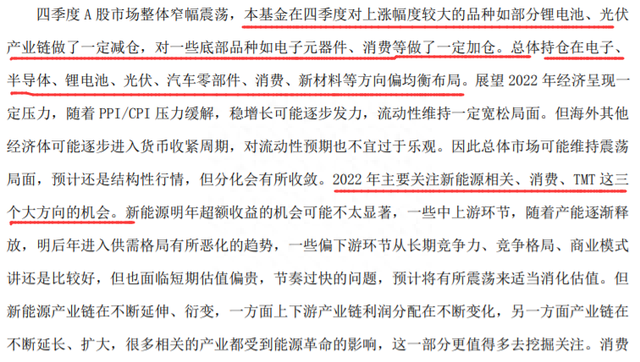

2、平安基金神爱前,平安基金过去三年业绩最好的基金经理,目前在管基金5只,在管规模76.17亿元,基金经理年限5.63年,属于中生代基金经理。平安策略先锋混合(700003)持仓风格看,偏大盘成长,持仓集中度为31.31%不算高,最新一期换手率529.64%,妥妥的“镰刀型”基金经理。

神爱前在四季度对上涨幅度较大的品种如部分锂电池、光伏产业链做了一定减仓,对一些底部品种如电子元器件、消费等做了一定加仓。总体持仓在电子、 半导体、锂电池、光伏、汽车零部件、消费、新材料等方向偏均衡布局。2022 年主要关注新能源相关、消费、TMT 这三 个大方向的机会。

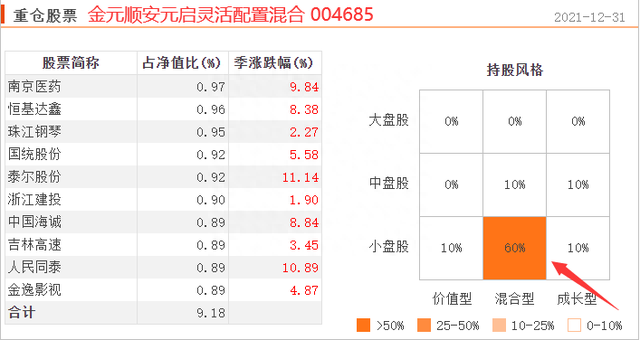

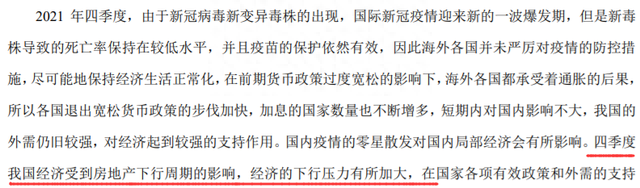

3、金元顺安基金缪玮彬,前文提及目前在管基金只有2只,在管规模仅5亿元,基金经理年限5.22年,目前正在创新高,金元顺安元启灵活配置混合(004685)在规模不大仅5亿的情况下还限购,显得很有意思,基金的风格是小盘风格,每天限购100元。持仓集中度为9.18%,这也太低了,比冯明远还要低,最新一期换手率200.44%,不算很高。PS.东方财富Choice数据可能有些错误,缪玮彬实际在管基金数量不是2只,而是1只。

缪玮彬有23 年基金等金融行业从业经历,重仓股在四季度没有加减仓的动作,季报中说基金的股票选择方面主要考虑较低的估值水平和公司经营环境好转等因素。

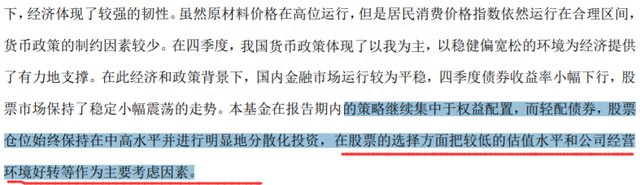

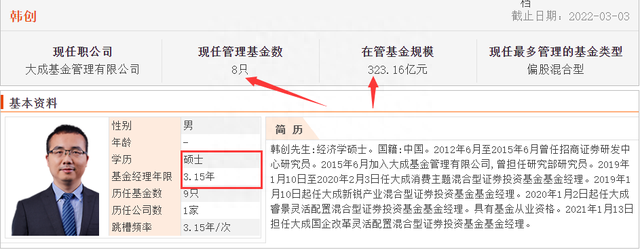

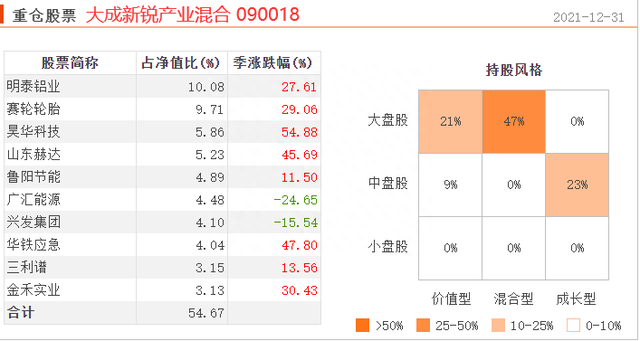

4、大成基金韩创,他是一位不抱团的基金经理,之前在《寻找当前不抱团、过去三年业绩优秀的基金经理》有梳理到他,前十大持仓每只重仓股累计被506只基金持有。目前在管基金8只,在管规模323.16亿元,基金经理年限3.15年,大成新锐产业混合(090018)持仓风格看是大盘平衡型,持仓集中度很分散只有54.67%,最新一期换手率329.08%,这个换手率不算低,平均每两个月要把持仓换一遍。

韩创去年四季度上任的大成景气精选六个月持有混合A(013435)本次是首次公布持仓,第一和第二重仓股的占净值比例超过了9%,分别是赛轮轮胎、明泰铝业,三至十重仓股分别是昊华科技、华铁应急、广汇能源、比亚迪电子、金禾实业、长盈精密、苏大维格、西部矿业。

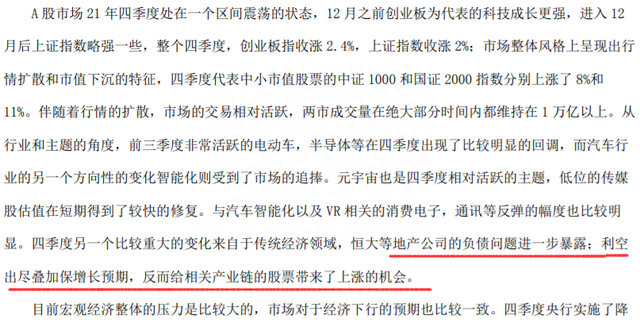

在四季报中,韩创说得比较简短,“2021 年四季度,市场经历了较大的风格变化,周期方向的资产出现了明显下跌,军工、消费 等部分资产转而走强。基金在四季度做了一定的调整,使得风险收益比更加匹配。”

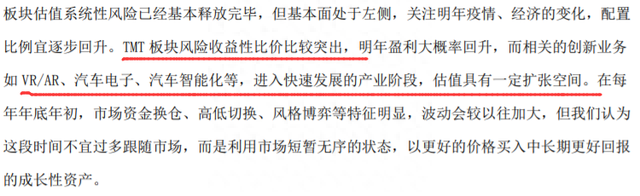

5、中信保诚基金王睿,上一次梳理到王睿的文章是《十只优秀的大盘成长型基金》,可以看到他的持仓风格是大盘成长型,目前在管基金6只,在管规模218.79亿元,基金经理年限6.85年。中信保诚创新成长混合(006392)持仓集中度30.89%,最新一期换手率322.10%,这个换手率不算低,平均每两个月要把持仓换一遍。

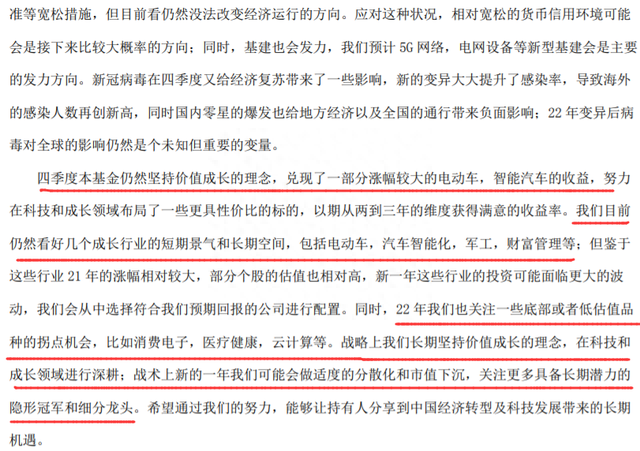

王睿坚持的是价值成长的理念,目前看好的几个成长行业的短期景气和长期空间,包括电动车、汽车智能化、军工、财富管理等。今年也会关注一些底部或者低估值品种的拐点机会,比如消费电子,医疗健康,云计算等。战略上我们长期坚持价值成长的理念,在科技和 成长领域进行深耕;战术上新的一年我们可能会做适度的分散化和市值下沉,关注更多具备长期潜力的隐形冠军和细分龙头。

小结:本文后续展开的五位基金经理被我挑出来仅仅是因为四季报出炉之后没有梳理到他们,没有什么特殊含义,请大家多关注文章前半部分的客观数据,我的观点偏主观的部分可以忽略。

夏普比率高意味着投资性价比高,卡玛比率高意味着业绩好/回撤小。最后展示这24位基金经理的在管规模等信息,林森在管规模排名第一,实际上大部分是债券型基金,其次是赵诣在管规模421.55亿元,第三名林乐峰373.85亿元,而榜单尾部缪玮彬在管规模仅5亿元。

表10:数据来源:东方财富Choice数据,截至2022.03.02

本文仅是个人投资思考和阶段性梳理,不作为投资建议。

免责声明:收益率数据仅供参考,过往业绩和走势风格不预示未来表现,不构成投资建议。投资者据此操作,风险自担。市场有风险,投资需谨慎。

- 户外板块股票(体育产业板块11月7日涨258%,三夫户外领涨,主力资金净流入189亿元)

- 股票搞笑段子(幽默笑话:股市行情来了,段子手们也坐不住了)

- 公司收购 股票的影响(股份回购是否意味着市场见底?)

- 卖股票什么时间卖(炒股入门必备:交易时间和规则术语全解码,别再懵懂交易了)

- 什么股票 送股(上市公司2022年度分红方案一览)

- 300236上海新阳股票(上海新阳:公司持有的沪硅产业股份开展有转融通业务,未发生减持)

- 我国股票回购现状(深市公司密集披露回购增持进展 “真金白银”助力提振市场信心)

- 股票买卖统计表(推荐的全部股票统计表(一支暂无法计算收益率外,剩下的蒙对了))

- 伟明股票行情(去年抗跌的低估值业绩增长龙头股,今年市场表现却不佳,滞涨名单看这里)

- 15元左右股票(两市百元股排行榜)